The Ray Dalio All Weather Portfolio(The Ray Dalio 모든 날씨 포트폴리오)

Ray Dalio designed an asset allocation that is supposed to be able to weather(폭풍우에 견디어 내다) any economic storm, manage risk exposure, and make steady returns over the long term. He calls it the All Weather Portfolio and it diversifies by holding multiple asset classes: bonds, commodities, and stocks. Tony Robbins first made this portfolio popular in his book ‘MONEY: Master the Game‘ where he interviews some of the greatest financial minds and money managers.

Ray Dalio는 어떠한 경제적 폭풍도 이겨내고, 위험 노출을 관리하고, 장기적으로 안정적인 수익을 낼 수 있도록 자산 배분을 설계했다. 그는 그것을 올 웨더 포트폴리오라고 부르며 그것은 채권, 상품, 주식 등 여러 자산 클래스를 보유함으로써 다양화한다. 토니 로빈스는 그의 책 'MONY: Master the Game'에서 처음으로 이 포트폴리오를 인기 있게 만들었는데, 이 책에서 그는 최고의 금융 마인드와 돈 관리자들을 인터뷰했다.

The All Weather Portfolio asset allocation:

All Weather 포트폴리오 자산 할당:

- 40% long-term bonds 30% 주식

- 30% stocks 40% 장기 채권

- 15% intermediate-term bonds 중기채 15%

- 7.5% gold 7.5% 금

- 7.5% commodities 7.5% 물품

Ray Dalio picked these assets together to successfully go through different seasons economically. This investment mix and weighting is designed to perform well during deflation, inflation, bear markets, bull markets, and sideways markets. That is its goal and purpose, playing(수헹하는) strong offense and defense through any market environment. It is meant for the purpose of both conserving and also growing capital over time.

레이 달리오는 이 자산들을 경제적으로 다른 계절을 성공적으로 거치기 위하여 함께 선정하였다 . 이 투자 믹스와 가중치는 디플레이션, 인플레이션, 약세장, 강세장, 횡보장 등에서 좋은 성과를 거두도록 설계되었다. 어떤 시장 환경에서도 강력한 공격과 수비를 펼치는 것이 목표와 목적이다. 그것은 시간의 경과에 따라 자본을 유지하고 또한 증가시키는 것을 목적을 의미한다

Some long term backtesting findings from the book:

이 책에서 몇 가지 장기적인 백 테스팅 결과

Tony Robbins said capital allocated to this All Weather Portfolio mix from 1984 through 2013 would have been profitable more than 86% of the time. The average loss of this portfolio was just under -2% with one of the losses was just -.03%.

토니 로빈스는 1984년부터 2013년까지 이 All Weather Portfolio에 배정된 자본은 그 시간의 86% 이상 수익을 낼 수 있었을 것이라고 말했다. 이 포트폴리오의 평균 손실은 -2%에 불과했고, 그 중 하나는 -.03%에 불과했다.

When back-tested during the Great Depression, the All Weather Portfolio was shown to have lost just 20.55% while the S&P lost 64.4%. That’s almost 60% better than the S&P.

대공황 당시 백테스트했을 때 올 웨더포트폴리오가 20.55% 감소하는 데 그친 반면 S&P는 64.4% 하락하는 것으로 나타났다. S&P보다 60% 가까이 나은 겁니다.

The average loss from 1928 to 2013 for the S&P was 13.66%. The All Weather Portfolio? 3.65%.

S&P는 1928년부터 2013년까지 평균 13.66%의 손실을 기록했다. The All Weather Portfolio? 3.65%.

In years when the S&P suffered some of its worst drops like 1973 and 2002, the All Weather Portfolio actually made money.

S&P가 1973년과 2002년과 같이 최악의 하락을 겪었던 몇 년 동안, 올 웨더 포트폴리오는 실제로 돈을 벌었다.

In the previous 10 years it returned a 7.42% annual rate of return when compounded, and had a 5.56% standard deviation.

이전 10년 동안 복리화 시 연간 수익률 7.42%를 반환했으며, 5.56%의 표준 편차를 보였다.

The Dalio All Weather Portfolio is considered medium risk and can be created by using 5 exchange traded funds.

달리오 올 웨더 포트폴리오는 중간 리스크로 간주되며 5개의 거래소 거래된 펀드를 사용하여 만들 수 있다.

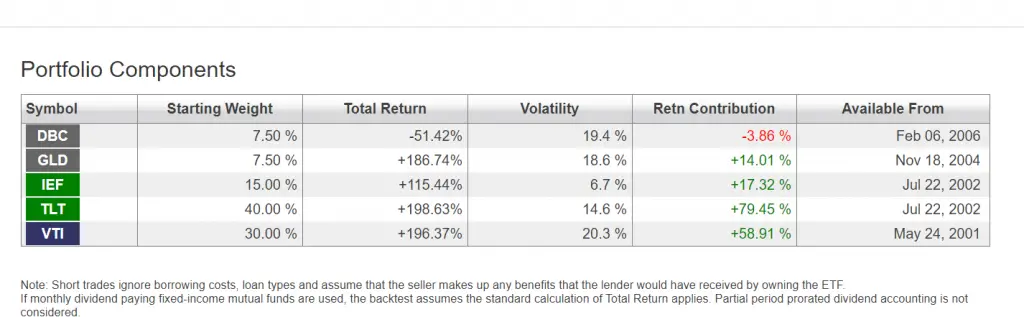

- 40% $TLT iShares 20+ Year Treasury ETF 40% TLT iShares 20년 이상 재무 ETF

- 30% $VTI Vanguard Total Stock Market ETF 30% VTI 뱅가드 총 증시 ETF

- 15% $IEF iShares 7–10 Year Treasury ETF 15% $IEF iShares 7-10년 재무부 ETF

- 7.5% $GLD SPDR Gold Shares ETF 7.5% $GLD SPDR 골드주식 ETF

- 7.5% $DBC PowerShares DB Commodity Index Tracking Fund

7.5% $DBC PowerShares DB상품지수 추적펀드

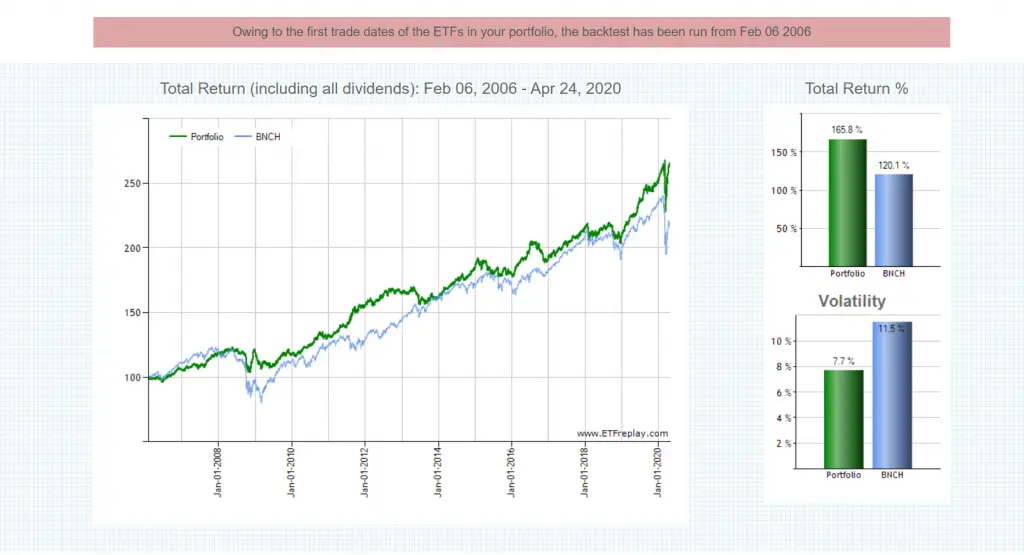

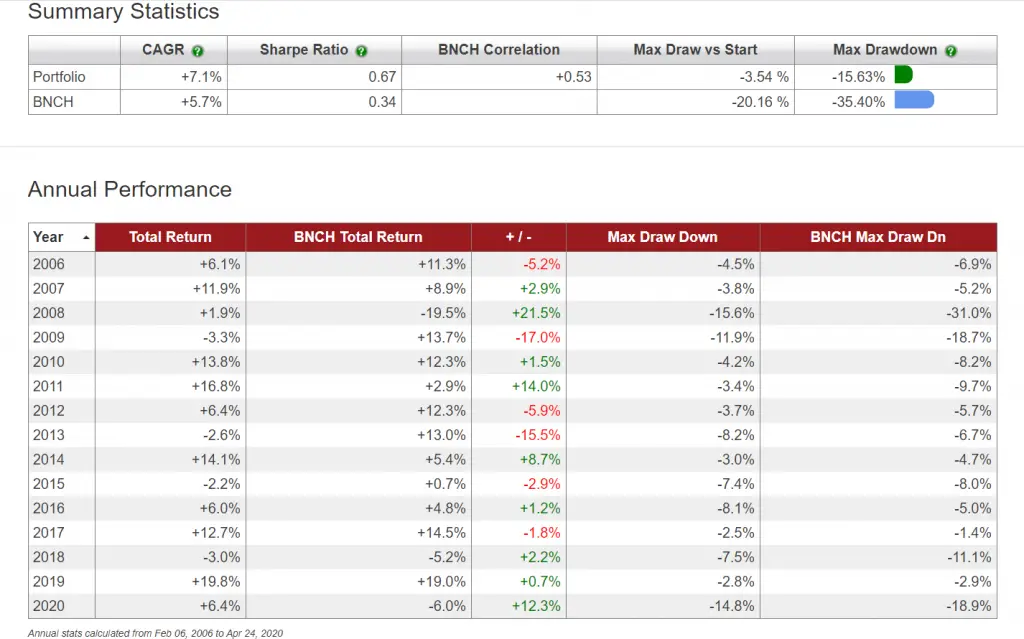

Here is the backtested performance of the Ray Dalio All Weather Portfolio starting in February of 2006 through April 24, 2020. This is based on no rebalancing and buying and holding the ETFs through the duration of the time period. It is compared against the benchmark of the All World 60/40 equity/bond mix which is another highly recommended portfolio mix.

2006년 2월부터 2020년 4월 24일까지 Ray Dalio All Weather 포트폴리오의 백테스트 성능이다. 이는 기간 중 재조정을 하지 않고 ETF를 매수하여 보유하는 것에 근거한다. 그것은 또 다른 강력한 추천 포트폴리오 믹스인 올 월드 60/40 주식/본드 혼합의 벤치마크와 비교된다.

Ray Dalio All Weather Portfolio Performance since 2006 courtesy of ETFreplay.com

2006년 이후 Ray Dalio All Weather 포트폴리오 성능: ETFreplay.com

Ray Dalio All Weather Portfolio backtested data courtesy of ETFreplay.com

Ray Dalio All Weather Portfolio는 ETFreplay.com을 통해 데이터를 다시 테스트했다.

All Weather Portfolio allocation returns data courtesy of ETFreplay.com.

모든 날씨 포트폴리오 할당은 ETFreplay.com에서 제공하는 데이터를 반환한다.

This is one option in developing a long term investment portfolio for buy and hold investors that just want to set it and forget it.

이것은 단지 그것을 설정하고 잊어버리고자 하는 투자자들을 매수하고 보유하기 위한 장기 투자 포트폴리오를 개발하는데 있어 하나의 옵션이다.

'거래기술에 관한 정보' 카테고리의 다른 글

| Career Vs Job(커리어 vs 잡) (0) | 2020.04.27 |

|---|---|

| What Are The Best Technical Indicators?(최고의 기술 지표는 무엇인가?) (0) | 2020.04.26 |

| Why BIG trades are a BAD idea:(빅 트레이드가 나쁜 아이디어인 이유:) (0) | 2020.04.25 |

| Investing vs. Trading: What’s the Difference?(투자 vs. 거래: 차이점이 뭐야? |) (0) | 2020.04.25 |

| Stop Loss vs Stop Limit(중지 손실 대 중지 제한:) (0) | 2020.04.24 |